安全的杠杆炒股平台

正规配资哪家好 2024年百大牛股画像

发布日期:2025-02-06 22:10 点击次数:175

引言:牛股的诞生,可谓“时来天地皆同力”,是市场大势、风格轮动和资金偏好等因素共同作用的产物。因此,回顾过往牛股的成长历程,也将使我们更好地“破译”未来牛股的“基因密码”。我们将梳理2024年度涨幅排名前百的个股正规配资哪家好,包括诞生背景、个股特征及机构资金偏好情况等,为2024年的“百大牛股”画像,以供投资者参考。

一、2024年回顾:A股全年呈“W”型走势

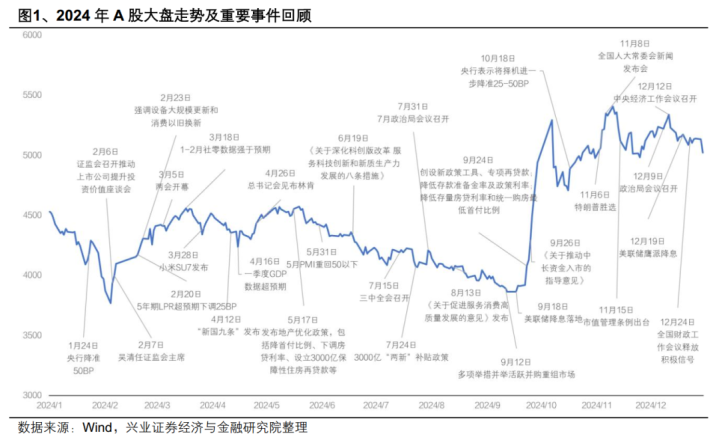

2024年全年,预期与现实轮番主导下,A股全年呈“W”型走势,并分为四个阶段。阶段一(年初至2.5):国内悲观预期加速释放形成资金面负反馈,市场探底。阶段二(2.6-5.20):基本面脉冲上行,地产、资本市场政策密集催化,市场底部反弹后震荡上行。阶段三(5.21-9.23):前期政策催化降温后,市场重新回归现实。国内基本面下行、海外衰退预期升温,内外交困下市场再度转为下行。阶段四(9.24至年末):海外降息周期开启,国内政策思路反转提升风险偏好,指数快速上台阶后高位震荡。

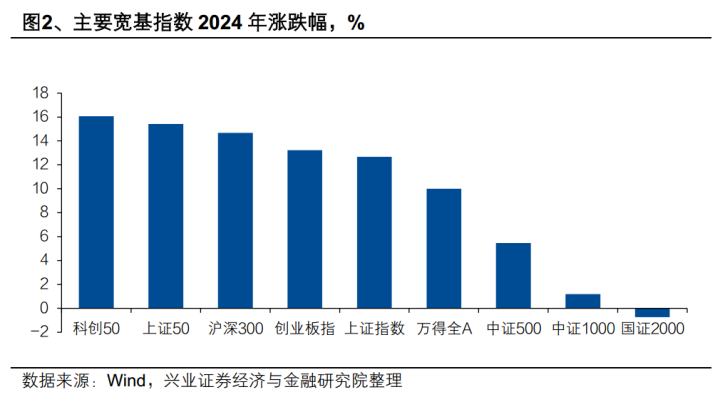

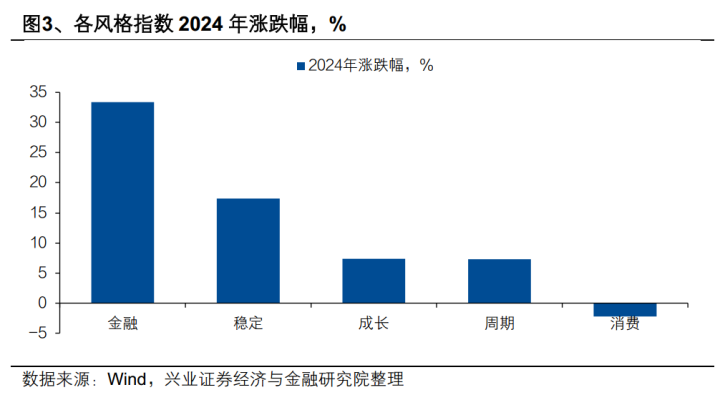

2024年主要宽基指数普遍实现正涨幅,金融风格领涨。宽基指数方面,除了国证2000下跌0.73%外,科创50/上证50/沪深300/中证500/中证1000分别上涨16.07%/15.42%/14.68%/5.46%/1.20%。风格指数方面,基于中信五风格指数来看,除了消费下跌2.23%外,金融/稳定/成长/周期均上涨,涨幅分别为33.36%/17.32%/7.38%/7.31%,金融涨幅显著领先。

行业层面,全年呈现“哑铃型”配置,市场聚焦红利和成长双主线。全年来看,涨幅居于前三位的行业是银行、非银金融、通信,分别上涨34.39%、30.17%和28.82%;而美容护理、农林牧渔和医药生物是跌幅最大的三个行业,分别下跌10.34%、11.58%和14.33%。整体看,在高景气行业稀缺、新国九条重塑投资理念、ETF和险资成为主要增量等因素催化下,2024年以银行、家用电器等为代表的红利占优,而随着后期政策迎来反转、经济预期改善、风险偏好抬升,以TMT为代表的成长板块全年涨幅也居于前列。

二、2024年度“百大牛股”画像

(一)2024年度“百大牛股”的选取

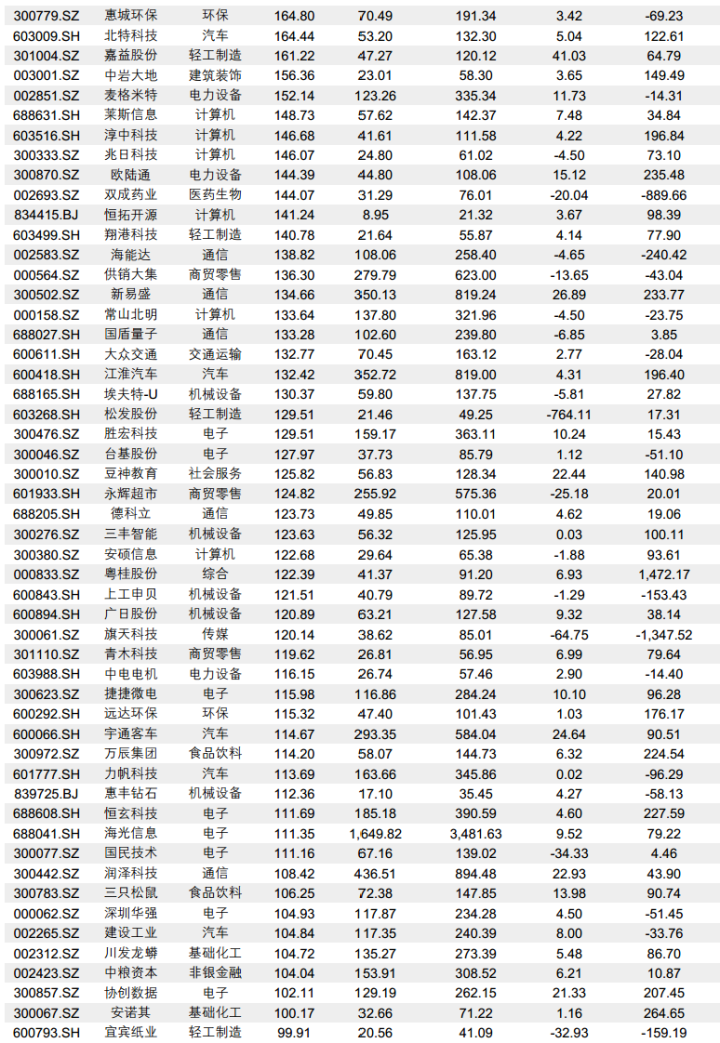

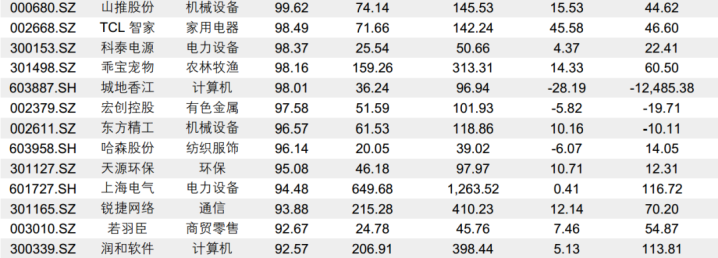

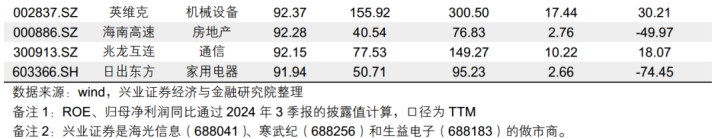

在甄选2024年度“百大牛股”时,我们不仅考虑收益率本身,也考虑它们给投资者带来的“赚钱效应”。因此,我们选择外资机构、公募基金持有的个股和保险机构的重仓股,并剔除带有ST标识的股票、2024年内上市的次新股和已经退市的股票,再对其余上市公司的2024.1.1-2024.12.31区间涨幅进行排名,甄选出2024年度涨幅排名前100的A股成分股,即2024年度的“百大牛股”。

(二)“百大牛股”画像

我们进一步从市值分布、大类板块分布、上市板分布、机构配置及个股特征方面来刻画“百大牛股”的特征,并得到以下结论——1)市值风格方面:截至2024年底,超半数的“百大牛股”市值排名已来到所在行业的前20%。值得注意的是,除传媒以外,TMT行业的龙头估值溢价均有所提升,来自TMT行业的“百大牛股”成分股也或从龙头估值溢价提升中受益。2)行业大类分布方面:TMT是贡献最多“百大牛股”的板块。3)上市板分布方面:“双创”贡献的“百大牛股”成分股数量接近半数,主板占比显著增加。4)机构配置方面:从数量上看,机构增持的“百大牛股”成分股,主要来自TMT与制造。5)个股特征方面:对比2023年,2024年“百大牛股”在盈利能力和业绩增速方面的领先优势小幅提升。然而,从2019年以来的趋势看,“百大牛股”盈利能力和业绩增速对A股整体的领先优势总体呈现缩小趋势。

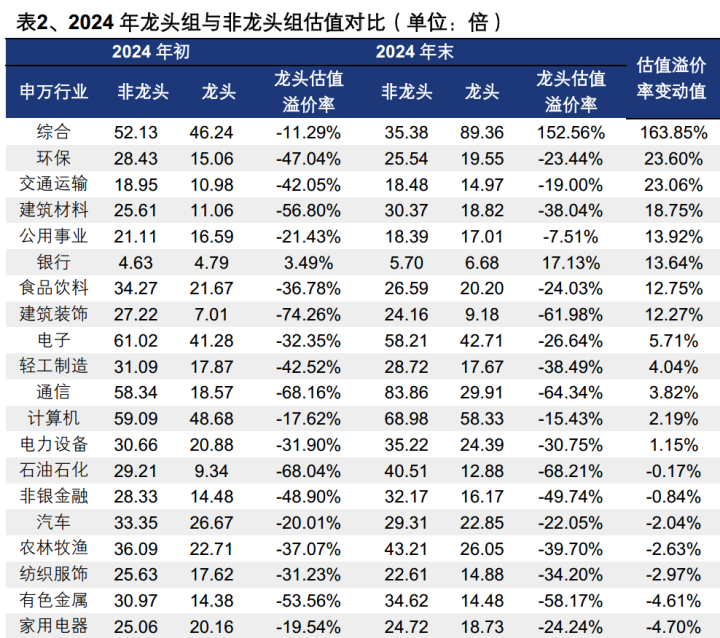

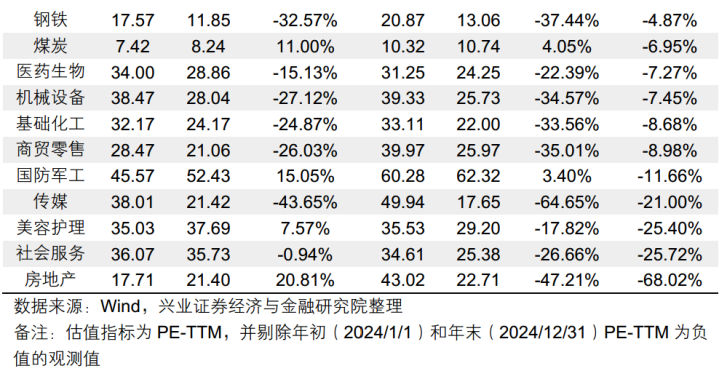

1、市值风格:截至2024年底,超半数的“百大牛股”市值排名已来到所在行业的前20%

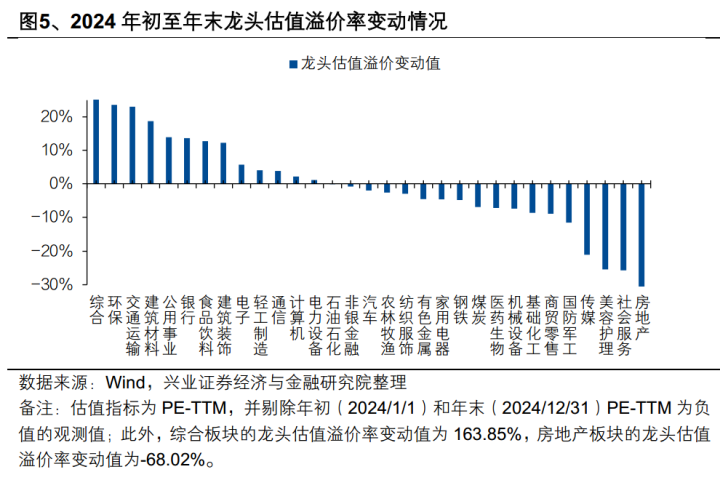

2024年,综合、环保、交通运输等行业龙头估值溢价提升幅度最大,除传媒以外,TMT细分行业的龙头估值溢价均有所提升。1)将各行业板块中的个股根据市值分层,市值前20%的个股为“龙头”组,市值后80%的个股为“非龙头”组;2)分别计算2024年初和2024年末时“龙头”组和“非龙头”组的市盈率中位数之差,再计算差值对“非龙头组”市盈率中位数的比值,来衡量龙头估值溢价率;3)以年末的龙头估值溢价率减去年初的龙头估值溢价率,来度量2024年度的龙头估值溢价变动率情况。在申万31个一级行业中,13个行业龙头估值溢价提升,18个行业龙头估值溢价下滑。其中,综合、环保和交通运输板块龙头估值溢价提升最显著,美容护理、社会服务和房地产板块龙头估值溢价率下降幅度最大。此外,来自TMT大类的电子、通信、计算机龙头估值溢价都有所提升。

截至2024年底,超过半数的“百大牛股”市值排名已来到所在行业的前20%,来自TMT行业的“百大牛股”成分股或从行业龙头估值溢价提升中受益。分别计算“百大牛股”2024年年初/年末在行业内的市值分位数排名,可以发现,在2024年年初,在行业市值分位数排名在前20%的牛股数量为21只,较2023年的4只大幅增加;而在2024年年末,市值排名分位数位于所在行业前20%的“百大牛股”成分股共有58只。在年末行业内市值分位数排名前20%的58只牛股,主要来自电子(11只)/机械设备(10只)/汽车(7只)/计算机(7只)/通信(5只)等行业。而2024年电子、计算机、通信行业龙头估值溢价显著提升,可以推断出,尽管A股大部分行业龙头估值溢价下滑,但来自TMT行业的“百大牛股”成分股,或从所在行业的龙头估值溢价提升中受益。

2、行业分布:TMT对“百大牛股”的贡献最高

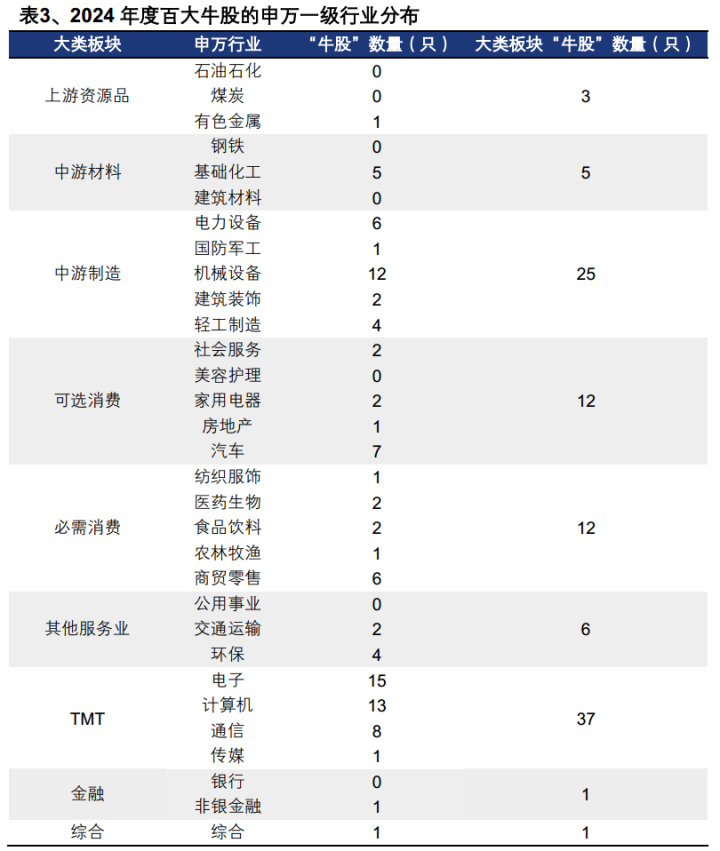

在“百大牛股”中,来自TMT的个股数量占比最高。将申万行业重新划分为上游资源品、中游材料、中游制造、可选消费、必需消费、其他服务业、TMT、金融和综合九大板块,并统计分布于各大类板块的“百大牛股”成分股数量。可以发现,TMT板块贡献了37%的“百大牛股”,中游制造(25%)位居第二,而可选消费和必需消费(12%)并列第三位。

海内外AI产业趋势加速共振,TMT成为“百大牛股”的主要诞生地。在TMT板块中,“百大牛股”在电子、计算机、通信和传媒的数量占比分别为15%、13%、8%和1%。海内外AI产业趋势加速共振,叠加数字经济和人工智能相关政策催化,TMT板块成为2024年市场的重要主线,并走出了多只高涨幅个股。

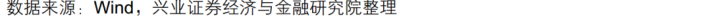

细分到二级子行业来看,属于TMT大类的半导体、软件开发、通信设备;属于中游制造大类的自动化设备、专用设备;属于消费大类的汽车零部件和一般零售;“百大牛股”成分股出现的频率均较高。

1)TMT大类:半导体、软件开发、通信设备分别出现了8%、7%、7%的“百大牛股”成分股。TMT板块普遍受益于AI产业热潮。分行业来看“百大牛股”成分股:半导体中的个股(8%)主要受人工智能芯片及汽车电子方向的需求高增催化上涨;软件开发中的个股受益于金融IT与低空经济产业趋势(7%);通信设备则有高速光模块、量子通信等新兴业务的支撑(7%)。

2)中游制造:专用设备、其他电源设备Ⅱ和自动化设备分别出现了5%、4%和3%的“百大牛股”。专用设备中的“百大牛股”行情驱动逻辑各有不同,既有受算力液冷、智能机器人等新产业趋势驱动的个股,也有受益于包装、电梯安装等传统业务的个股(5%);其他电源设备Ⅱ(4%)与自动化设备(3%)类似,总体上受到AI服务器、人形机器人等热点驱动上涨。

3)消费大类:汽车零部件受益于人形机器人对滚丝杠柱零部件的需求,引起市场对其打开第二成长曲线的预期(4%);一般零售板块出现了3%的“百大牛股”成分股,受到重组整合等资本运作影响,股价获得提振。

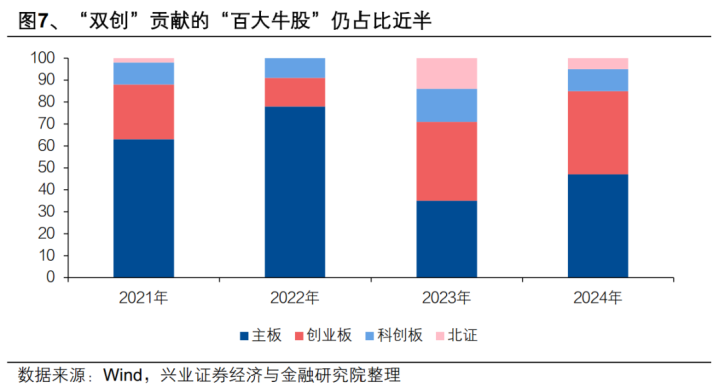

3、板块分布:“双创”贡献的百大牛股成分股数量仍然近半

从上市板来看,在“百大牛股”中,“双创”贡献的成分股数量仍然近半,来自主板的成分股数量有所回升。分上市板来看,分布在主板/创业板/科创板/北证的2024年“百大牛股”分别有47/38/10/5只。而对比2023-2024年的“百大牛股”上市板分布情况:一方面,来自创业板和科创板的“百大牛股”成分股数量从2023年的51只小幅回落至48只,但仍然占比近半;另一方面,来自主板的成分股数量较2023年的35只有显著回升,达到47只,而科创板与北交所上市的成分股数量均有所回落。

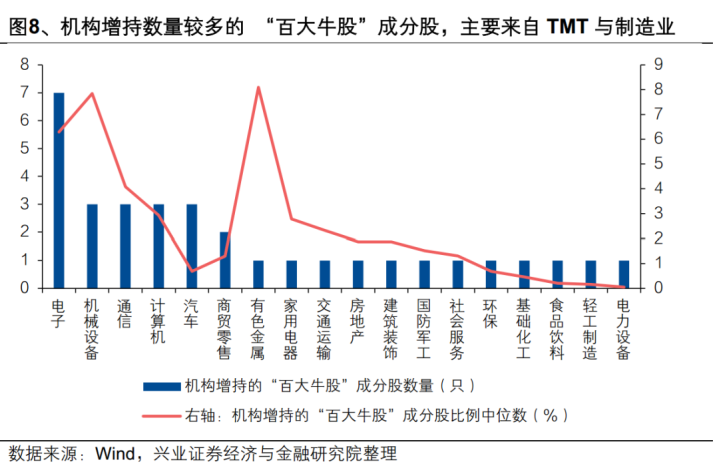

4、机构配置:从数量上看,机构增持的“百大牛股”成分股,主要来自TMT与制造

从机构资金偏好来看,“百大牛股”成分股的机构持股比例下滑幅度普遍低于A股整体。计算2023年末和2024Q3末机构对A股整体各只股票的持股比例(不含一般法人),并算出变动值,再求出变动值的中位数,可知从2023年末到2024Q3末,机构对A股整体的持股比例变动值中位数为-2.13%。而机构对“百大牛股”持股比例的变动值中位数为-1.14%,即使机构持股比例有所下滑,“百大牛股”受机构减持的比例也普遍低于A股整体。

机构增持数量多的“百大牛股”成分股,主要来自TMT和制造板块。在“百大牛股”中,受到机构增持的成分股共有33只。其中,来自电子板块的“百大牛股”成分股是机构增持数量最多的,共有7只“百大牛股”成分股获得机构增持,机构增持比例中位数为6.29%。而机械设备、通信、计算机和汽车也分别有3只“百大牛股”成分股获得机构增持,增持比例中位数分别为7.84%/4.08%/2.93%/0.69%。由此可知,机构增持数量较多的“百大牛股”成分股,主要来自TMT和制造板块。

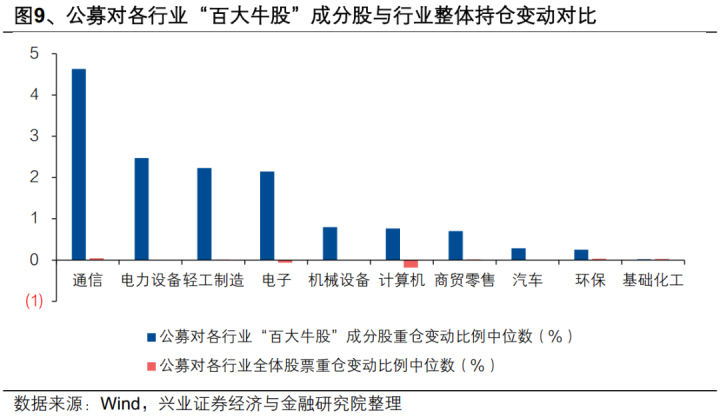

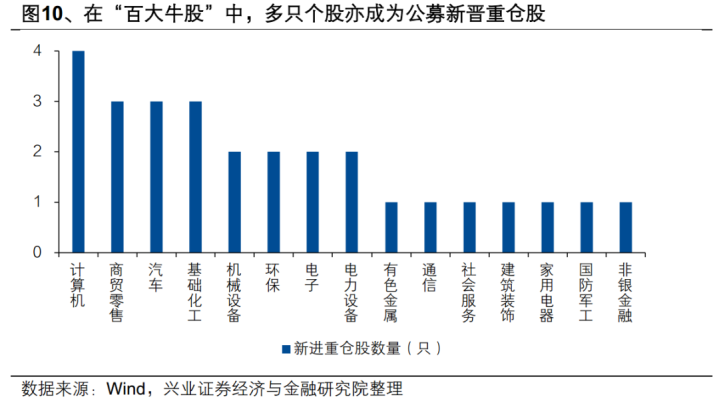

在“百大牛股”中,公募对通信、电力设备和轻工制造等行业的“牛股”增持比例高于A股整体。2023年末至2024年末期间,公募基金对A股整体的重仓持股比例变动值中位数为0.002%,而对“百大牛股”持股比例的变动值中位数达到0.76%,基金对“百大牛股”增配比例普遍高于A股整体。而深入到各个行业来看,可知在基金有配置、且“百大牛股”成分股数量大于等于3的10个行业中,有9个行业,基金对“百大牛股”持股变动比例中位数均高于基金对行业全体股票持股变动比例中位数。其中通信、电力设备和轻工制造个股的增配比例中位数较高,分别为4.63%、2.47%和2.23%。有28只“百大牛股”成分股成为公募基金的新进重仓股。其中计算机(4只)、商贸零售(3只)、汽车(3只)和基础化工(3只)板块贡献了较多的基金新进重仓股。

5、个股特征:对比2023年,2024年“百大牛股”盈利能力与业绩增速的领先优势小幅提升

从盈利能力方面看,在通信、机械设备、电力设备等行业内,“百大牛股”成分股盈利能力普遍高于行业整体。截至2024Q3,A股整体ROE的中位数为3.58%,而“百大牛股”的ROE中位数为4.12%,“百大牛股”整体盈利能力超过A股整体。分行业来看,在“百大牛股”成分股数量大于等于3的行业中,有5个行业“百大牛股”成分股ROE中位数高于行业整体ROE中位数,分别是通信(“百大牛股”成分股ROE中位数为7.33%,以下皆为各行业内“百大牛股”成分股的ROE中位数)、机械设备(5.94%)、电力设备(5.55%)、电子(4.62%)和传媒(4.56%)。

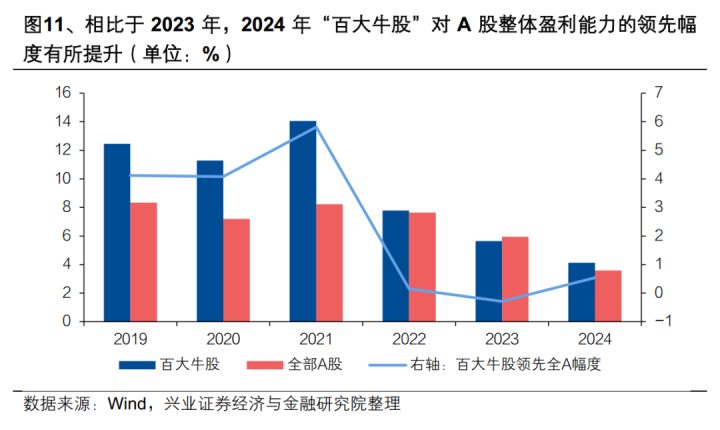

相比于2023年,2024年“百大牛股”对A股整体盈利能力的领先幅度有所提升。2019-2023年,“百大牛股”ROE中位数与A股整体ROE中位数的差值从4.12pct逐步下滑到-0.29pct。“百大牛股”对于A股整体盈利能力的领先幅度逐步缩小,2023年甚至低于A股整体。然而,2024年,“百大牛股”ROE中位数与A股整体ROE中位数的差值回升到0.54pct,投资者对盈利能力的重视程度有所提升,但幅度有限。

从业绩增速方面看,“百大牛股”对A股整体业绩增速呈现领先态势。2024年前3季度,A股整体归母净利润增速的中位数为2.05%,而“百大牛股”的归母净利润增速中位数为13.62%,高于A股整体的归母净利润增速中位数水平。分行业来看,在“百大牛股”成分股数量大于等于3的行业中,有9个行业“百大牛股”成分股的归母净利润增速中位数高于行业整体归母净利润增速中位数,分别是:汽车(“百大牛股”成分股归母净利润增速中位数为111.00%,以下皆为各行业内“百大牛股”成分股归母净利润增速中位数)、电子(69.22%)、通信(41.43%)、轻工制造(37.08%)、基础化工(30.73%)、商贸零售(28.12%)、电力设备(9.58%)、机械设备(6.87%)和计算机(-8.43%)。

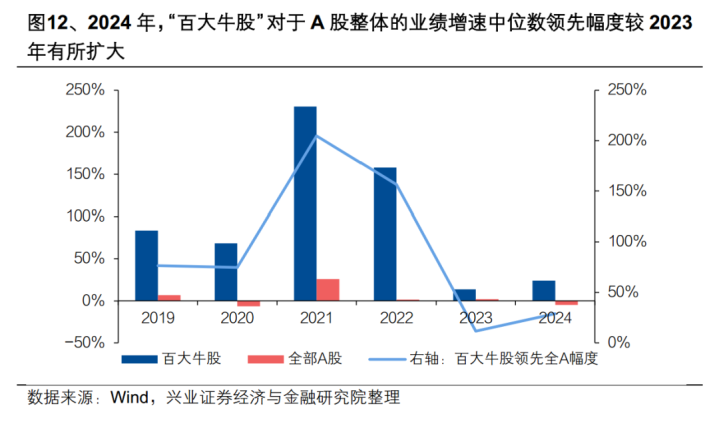

2019-2024年间,“百大牛股”对A股整体业绩增速的领先幅度总体呈现缩小趋势。2019-2024年,“百大牛股”业绩增速中位数与A股整体业绩增速中位数的差值从2019年的76.65pct上行至2021年的204.71pct,又下行至2024年的28.95pct。“可知从2019年以来,百大牛股”虽然对A股整体业绩增速持续领先,但领先幅度已经显著缩小。综合来看,对比A股整体,“百大牛股”盈利能力和业绩增速领先幅度的缩小,一定程度上或可体现:在面对高景气行业减少、赚钱效应欠佳、资金存量博弈,同时外部风险持续扰动的市场时,投资者或从注重盈利能力与业绩增速,转向关注高弹性、或有边际变化的主题性机会。

风险提示

仅为历史数据分析报告,不构成对行业或个股的推荐和建议。

本文源自:券商研报精选正规配资哪家好